[로이슈 심준보 기자] KTB투자증권은 CJ E&M(130960, 전 거래일 주가 8만9200원)이 TV광고 매출의 호조로 1분기 호실적을 달성할 가능성이 높다고 26일 전망했다. 투자 의견은 매수 유지, 목표 주가는 기존 11만원에서 12만원으로 상향 조정했다.

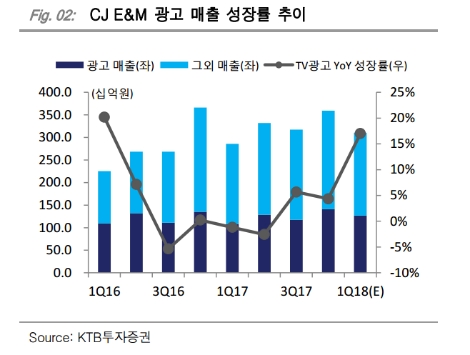

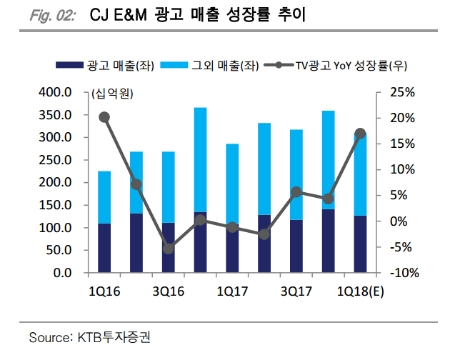

KTB투자증권에 따르면 CJ E&M의 올해 2월까지 누적 TV광고 성장률은 전년 동기 대비 17% 수준으로 시장 기대치를 크게 상회하는 수준으로 파악된다. 이로 인해 1분기 CJ E&M의 방송부문 영업이익은 전년 동기 대비 60% 수준 상승할 것으로 KTB투자증권은 분석했다.

KTB측은 tvN이 지난해 12월부터 주중 평일 드라마 방영 시간대를 오후 11시에서 9시 30분으로 앞당기며 지상파 드라마와의 시청률 경쟁을 본격적으로 시작한 것이 광고 단가의 주 요인이라고 해석했다. 또한 11시 시간대 광고 단가는 종전 대비 소폭 하락했으나 신규 예능 프로그램의 편성으로 견조한 수준은 유지중이라고 전했다.

CJ E&M의 TV광고 성장률은 2105년 12.7%에서 2016년 4.5%, 지난해엔 1.5%를 기록하며 TV광고가 성장 한계에 부딪힌 것이 아니냐는 우려가 제기된 바 있다. 게다가 1분기 광고 업황도 크게 개선되지 않아 CJ E&M의 광고사업부문을 향한 시장의 기대치도 그리 높지 않았다. 그러나 업황 부진 속에서도 CJ E&M이 보유한 케이블 채널 광고는 큰폭으로 성장하고 있다고 KTB투자증권은 전했다.

이어서 영화부문 사업도 넷플릭스의 ‘염력’・‘강철비’구입 등에 힘입어 매출 부문이 구조적으로 개선될 것으로 전망했다. KTB투자증권이 밝힌 CJ E&M의 올 1분기 실적은 매출액 4256억원, 영업이익 381억원으로 현재 영업이익 기대치인 293억원을 크게 상회할 것으로 전망했다.

KTB투자증권 이남준 연구원은 ”CJ E&M의 주가는 자회사인 스튜디오드래곤의 지분 가치 상승에도 불구하고 CJ오쇼핑과의 합병 결정 이후 추가 상승이 제한적이다“라며 ”올해 콘텐츠 수출 확대와 TV광고 단가 상승으로 큰 폭의 실적 성장이 전망된다“라고 말했다.

심준보 기자 sjb@rawissue.co.kr

KTB투자증권 “CJ E&M, TV광고 단가 상승으로 1분기 호실적 전망”

기사입력:2018-03-26 09:46:57

<저작권자 © 로이슈, 무단 전재 및 재배포 금지>

로이슈가 제공하는 콘텐츠에 대해 독자는 친근하게 접근할 권리와 정정ㆍ반론ㆍ추후 보도를 청구 할 권리가 있습니다.

메일:law@lawissue.co.kr / 전화번호:02-6925-0217

메일:law@lawissue.co.kr / 전화번호:02-6925-0217

주요뉴스

핫포커스

투데이 이슈

투데이 판결 〉

베스트클릭 〉

주식시황 〉

| 항목 | 현재가 | 전일대비 |

|---|---|---|

| 코스피 | 2,488.42 | ▲5.00 |

| 코스닥 | 715.45 | ▼2.32 |

| 코스피200 | 329.31 | ▲0.96 |

가상화폐 시세 〉

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 125,252,000 | ▼84,000 |

| 비트코인캐시 | 489,600 | ▲3,400 |

| 이더리움 | 2,358,000 | ▼2,000 |

| 이더리움클래식 | 23,280 | ▼10 |

| 리플 | 3,044 | ▼3 |

| 이오스 | 940 | ▲2 |

| 퀀텀 | 3,082 | ▲34 |

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 125,275,000 | ▼92,000 |

| 이더리움 | 2,356,000 | ▼6,000 |

| 이더리움클래식 | 23,230 | ▼60 |

| 메탈 | 1,174 | ▲2 |

| 리스크 | 757 | ▲1 |

| 리플 | 3,045 | ▼2 |

| 에이다 | 921 | ▲1 |

| 스팀 | 210 | 0 |

| 암호화폐 | 현재가 | 기준대비 |

|---|---|---|

| 비트코인 | 125,250,000 | ▼80,000 |

| 비트코인캐시 | 489,500 | ▲4,500 |

| 이더리움 | 2,357,000 | ▼4,000 |

| 이더리움클래식 | 23,230 | ▼60 |

| 리플 | 3,045 | ▼2 |

| 퀀텀 | 3,056 | ▲66 |

| 이오타 | 246 | ▲7 |